-

Innlegg

3 941 -

Ble med

-

Besøkte siden sist

Profile Information

-

Kjønn

Mann

Nylige profilbesøk

Blokken for nylige besøkende er slått av og vises ikke for andre medlemmer.

Wisd0m sine prestasjoner

1,6k

Nettsamfunnsomdømme

-

Formuesskatten kan man bare gi opp. De man vil "ramme" skikkelig kan flytte. Det er tross alt begrenset hva man er villig til å betale for det norske sikkerhetsnettet. Det ser vi allerede på hvor mange som nå har flyttet. Det norske sikkerhetsnettet har en verdi i kroner og øre, som antagelig er ganske lav. Verdt kanskje 100 000 i året? Da er man ikke villig til å betale millionvis. Det eneste man står igjen med er skattlegging av "Jørgen hattemaker" som staten egentlig ikke hadde noe særskilt ønske om å skattlegge. Formuesskatten er fin den, men tar ikke hensyn til at vi har fri flyt av kapital og mennesker innen EU og derfor ikke vil fungere... Halvparten av Norges 400 største formuer styres fra utlandet – NRK Norge – Oversikt over nyheter fra ulike deler av landet

-

Lønna er vel ca. på markedsnivå. Sånn på lengre sikt er det vel det viktigste at du lærer noe som gir deg erfaring, og senere mulighet til å kreve høyere lønn. Altså at det ikke er en dead end jobb.

- 5 084 svar

-

- 1

-

-

- avdeling

- utdannelse

-

(og 1 andre)

Merket med:

-

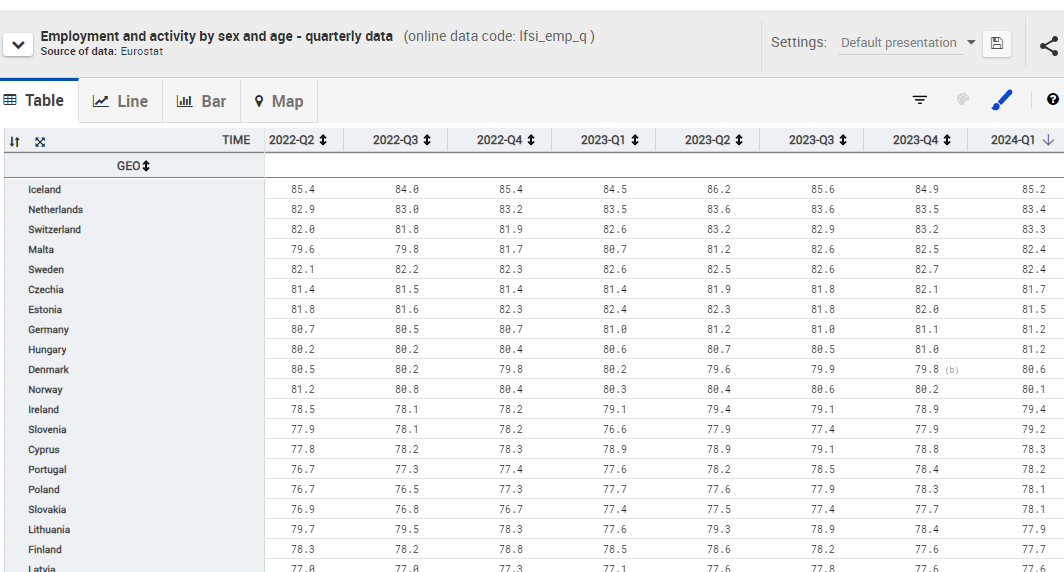

Norge har en sysselsetingsgrad på ca. 80 prosent. Det er godt, så vi har ikke noe å klage på der. Norge blant landene med flest i jobb – SSB

-

Konsulent med mulighet til fast jobb, men må betale pendling selv

Wisd0m svarte på Mephisto- sitt emne i Jobb og karriere

Trodde først det var i måneden. Med de utgiftene per tur kan du bare glemme det hvis det ikke er før skatt. -

Konsulent med mulighet til fast jobb, men må betale pendling selv

Wisd0m svarte på Mephisto- sitt emne i Jobb og karriere

Av de jeg har sett i lignende situasjon som deg har jeg sett kun to løsninger: Flytte Fortsette å være konsulent Har aldri vært borti at noen har fått godt nok betalt som fast ansatt til at de kan forsvare pendlerutgifter, pendlerbolig osv. -

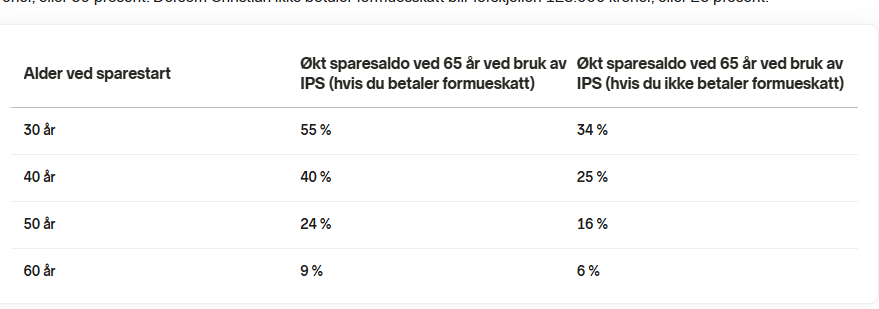

Inflasjonsjustering er ikke verre enn å dele på ca. 2. 1/1,025 ^30 = 1/2. Meg bekjent finnes det ingen andre måter hvor staten spytter inn penger i starten og fritar deg fra formuesskatt. Jobben er ca. 15 minutter med å åpne konto og sette opp avtalegiro.

-

Ja, jeg har innbetalt maks på det siden det ble innført. Frem til vi fikk regjeringsskifte var det mulig å sette inn 40 000 i året. Så ble det betydelig redusert av AP/SP-regjeringen til 15 000 i året. Så har det vel nå vært noe offentlige utredninger (NoU) som har kommet fram til at det kanskje ikke er så dumt av folk sparer til egen pensjon så det vil bli økt til 25 000. Det er likevel lavt sett opp mot 40 000 i året i 2017. Inflasjonsjustert til juni 2024 så utgjør den gamle grensen ca. 50 000. Så de som startet å spare tidlig i IPS har sannsynligvis større avkastning på kontoen enn hva det vil være mulig å få satt inn... Den store fordelen er redusert formuesskatt. Siden formuesskatten er 1 prosent som betales av "etter-skatt midler" kan man forenklet si at den er 2 prosent før skatt. Med 10 prosent forventet avkastning i markedet blir det dermed 8 prosent avkastning etter formuesskatt. En tusenlapp over 30 år vil dermed ha følgende utvikling I Aksjesparekonto: 1000 * 1,08^30 = 1000 * 10 = 10 000 I IPS: 1000 * 1,10^30 = 1000 * 17,45 Så forskjellen er rimelig stor. Man sitter igjen med en avkastning på 900 prosent på ASK og 1645 prosent på ASK. Avkastningen på ASK er derfor ca. 80 prosent høyere over en 30 års periode dersom man er i formuesskattposisjon. Nordnet har også noen beregninger. Der tar de nok ikke hensyn til at formuesskatten betales av midlene du har etter skatt. Så mye er skattefordelene i IPS verdt | Nordnet

-

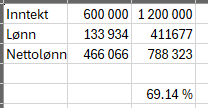

Under er praktisk eksempel. Lønn for 100 prosent stilling 1,2 MNOK og halv stilling 0,6 MNOK. Det gjør at man går fra 788 kNOK til 466 kNOK etter skatt. Altså en helt ok inntekt, men man jobber "nesten ikke", men inntekten etter skatt er "bare" 320 000 lavere selv om man før skatt har ei inntekt som er 600 000 lavere. Det er fristende å skrive noen politiske gloser om skattetrinn 3,4 og 5, men skal la være utover å kommentere at det er fint å legge seg like under trinn 3 om man ønsker høyest mulig timesbetaling etter skatt.

-

Komplett umulig er det ikke, men det er ikke verdt det ift å bare jobbe redusert. Vi har et progressivt skattesystem samt høy skatt på kapital som gjør at den mest effektive måten å få mye fritid i løpet av et liv er å jobbe litt over mange år, ikke mye over en kort tidsperiode.

-

Takker for info. Da var kortet avsluttet hos Ya ressurs 👍

-

Det er ikke mulig for vi aner ikke hva som kommer av skatter og avgifter. I realiteten hvis vi skal følge en sikker uttaksrate på rundt 4 prosent så forsvinner bare alene på formuesskatt og utbytteskatt rundt omkring 1,5 til 2 prosent. Litt forenklet med formuesskatt så endrer 25 regelen seg kanskje nærmere 35-40 bare formuesskatt i kombinasjon med høy utbytteskatt. 1,1/(100%-37%)*100% = 1,74 %. 4-1,74 = 2,6 % => 1/0,026 = 38. Jeg trenger sikkert 600 000 kroner å leve på per år. Det medfører at jeg må gå fra å ha 15 millioner til å ha mellom 21-24 MNOK. Man får minstepensjon. Man kan satse på at det dekker opp kostnadene for høyt offentlig forbruk, aldrende befolkning, lave fødselsrater (og derav krympende mengde skattebetalere i arbeidsfør alder) osv. og se bort ifra den. Ca. 20 millioner når jeg sannsynligvis i en alder av 50-55 i samlet formue. Så valget man har i Norge blir som følger: A) Vanlig forbruksmønster. Pensjonere seg på 62-67 år B) Spinke og spare: Pensjonere seg i alder 50-55 år C) Redusere stilling og derav tilpasse forbruket. D) Flytte til land uten formuesskatt når man oppnår 25 gangeren. Jeg har nok tro på at jeg kommer å gå for C med tiden. B vil medføre så mye sparing og risiko at jeg rett og slett ikke synes det er verdt det. Valg D) kunne absolutt vært fristende. Spesielt siden det da er mulig å både få 25 gangeren samt at jeg får redusert kostnadsnivået mitt bort fra norsk nivå.

-

Jeg bruker kun IKANO i Coop Pay appen siden jeg handler 80 prosent hos Coop. Har ellers aldri med meg noen fysiske kort siden jeg bruker Google Wallet (men det støtter ikke Ikano VISA). Mulig det kan være en mulighet for deg.

-

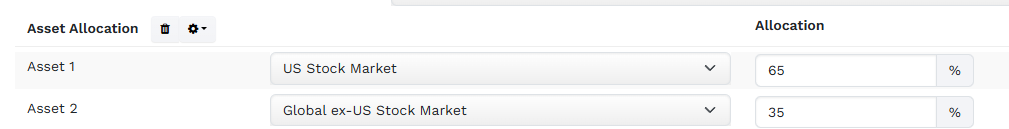

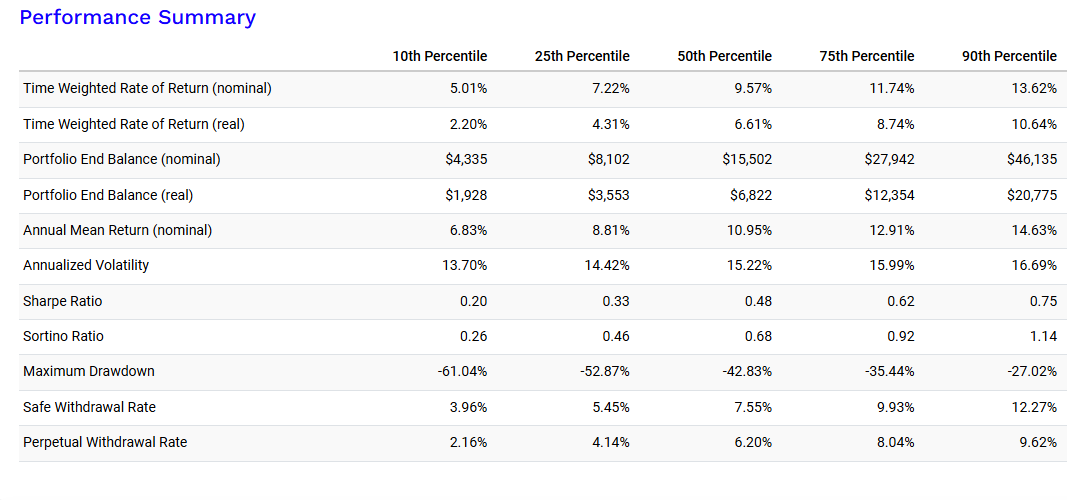

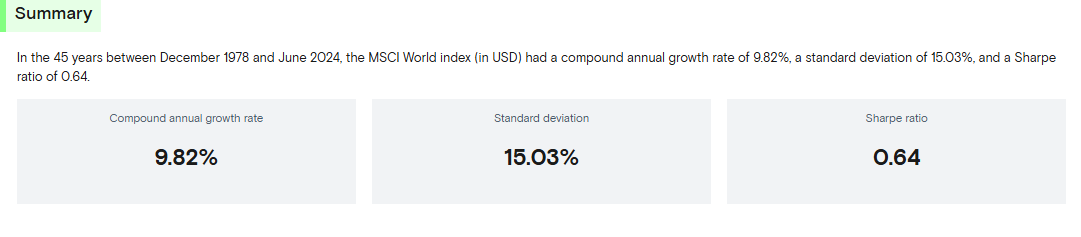

Ca. 10 % prosent før inflasjon og ca. 7 prosent etter inflasjon er det jeg har som forventingsverdi. Bruker man Monte Carlo simuleringer med 65 % USA og 35 % ex USA her: Monte Carlo Simulation (portfoliovisualizer.com) Så oppnår man følgende avkastninger. Så er det selvfølgelig veldig store forskjeller mellom 10 percentil og 50 percentil, men skal man bruke et bassiestimat (50 prosent sannsynlighet for dårligere og 50 prosent sannsynlighet for bedre) blir det i underkant av 10 prosent før inflasjon og litt under 7 etter inflasjon. MSCI World ligger også på ca. 10 prosent siden 1978: MSCI World: historical performance from 1978 to 2024 (curvo.eu)

-

Tro det eller ei, men det har hatt svært lite å si for eiendommene som er veldig sammenlignbare i området. Man må gjøre sin egen vurdering. Verdistigning vil sannsynligvis uansett ikke overgå kostnaden på oppussing, så regnestykket med avskrivning blir nok forsatt riktig. Jeg har avdragsfrihet og mest mulig i markedet nettopp pga at lånerenta "bare" er 5 %. Kan ikke låne opp noe særlig mer uten at det blir en annen type lån. Derfor så er alternativkostnaden min 7-10 prosent. Siden det er aksjer så blir skatten nåverdien av noe svært langt frem i tid (30 år?) når jeg går av med pensjon.

-

Har vært forholdsvis rolig i denne tråden. Antagelig lite spennende å fortelle om når man sparer i indeksfond og jobber lite Jeg har tatt over et halvgammelt hus. Badet er 18 år gammelt, og burde nok fått seg en renovering dersom jeg skal fortsette å dusje rett på flisene. Står overfor to valg 1) Sette inn dusjkabinett og bytte innredning. Totalkostnad 40 kNOK. 2) Nytt bad totalkostnad 400-500 kNOK. Ingen overraskelse så blir det løsning nr. 1. Nye oppussede bad hvert 15-20 år til 400' er en skikkelig luksus. Det koster både i avskrivning og kapitalkostnader: Antar alternativkostnad på 10 % i markedet (gjennomsnittlig avkastning før inflasjon for SP500) så gir det følgende kostnader: 1) 40 kNOK / 20 år + 40*10 % = 2+4 = 6 kNOK/år 2) 500 kNOK / 20 + 500*10% = 25 + 50 = 75 kNOK/år Naturlig nok blir det alternativ 1.